前言

鉴于税务体系和规则的不同,很多移民朋友来到加拿大后最头疼的就是税务问题。虽然科技的发达使得获取信息的方法和渠道便捷多元,但在如此庞大的数据面前应该如何取其精华去其糟粕呢?当然是听从专家的意见。

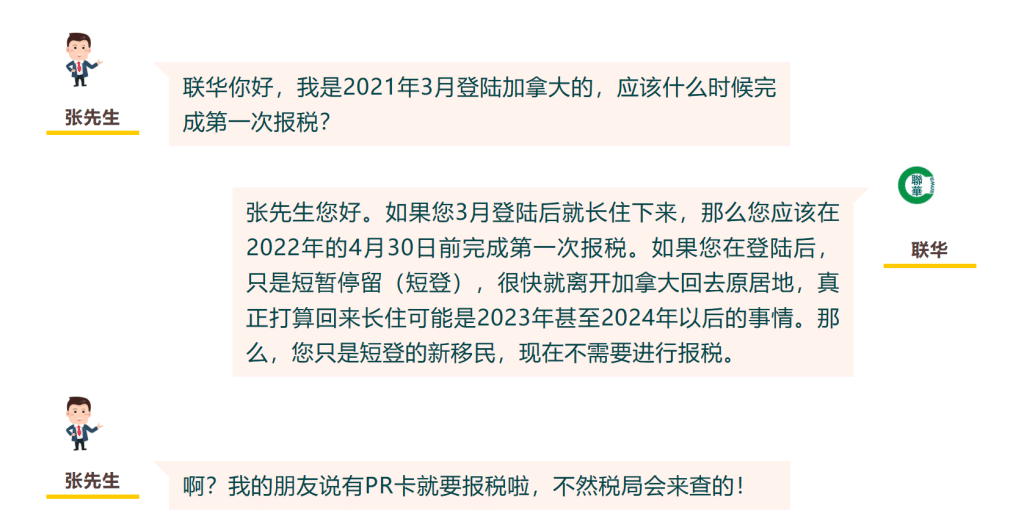

从本期起,联华就来为大家系统的讲解一下被咨询频率最高的税务问题之一加拿大非税务居民。

永久居民不等于税务居民

张先生的疑惑其实是很多移民朋友都有,但需要说明的是:移民身份不等于税务身份。

加拿大的“税务居民”指的是税务意义上的居民(resident of Canada for income tax purposes)。这跟您的移民身份,也就是加拿大永久居民或公民,并不完全等同。

有些人虽然没有移民身份,只是拿着学生签证在加拿大读书,或者拿着工作签证在加拿大工作,但由于一年内大部分时间都在加拿大生活、读书或工作,这些人一般会被视为加拿大的“税务居民”,需要履行纳税义务。

有些人虽然已经入加拿大籍,但一直居住生活在中国,加拿大税局会认为他们并不是加拿大的 “税务居民”,没有在加拿大报税的义务。

不能很好地区分“税务身份”和“移民身份”这两个概念,是许多纳税人在处理税务申报上出差错的根本原因。

什么人是税务居民?

那么,什么人会被税务局认为是“税务居民”呢?税务局解释说:如果您在加拿大建立了“重要的居住联系”(significant residential ties with Canada),那么通常您会被认为是加拿大的“税务居民”。

“重要的居住联系”包括:在加拿大有住家;配偶居住在加拿大;未成年小孩居住在加拿大。除了“重要的居住联系”之外,一些“次要的居住联系”(secondary residential ties)对判断一个人是否是“税务居民”也有一定的影响。比如说:在加拿大有个人财产(汽车、家具、个人生活用品等);在加拿大有银行账户、有信用卡、有当地的驾照;在加拿大加入了某个省的医疗保险计划等等。

如果您在加拿大有上述全部或部分“居住联系”时,一般您都会被认为是 “税务居民”,需要按照加拿大税务局的要求和规定,每年按时申报您的全球收入以及海外资产。

如果上述的“居住联系”您都没有或者只有很少“次要的居住联系”,并且在一日历年内累计居住不超过183天的话,这样通常您会被认为是加拿大的“非税务居民”。

因此,很多人以为自己拿到了枫叶卡,落地加拿大,就自动成为了加拿大的“税务居民”,必须开始报税了。这种理解并不完全正确。