上期讲解了地产经纪返还佣金报税的部分,那么收到退佣的客户应如何进行税务申报呢?

通常来说,客人收到的返佣通常来说不构成“收入”,因为收入是指通过提供产品或服务而赚取的劳动报酬;而作为客人没有给地产经纪提供产品或服务,因此收到的返佣是要计入房子成本中的。

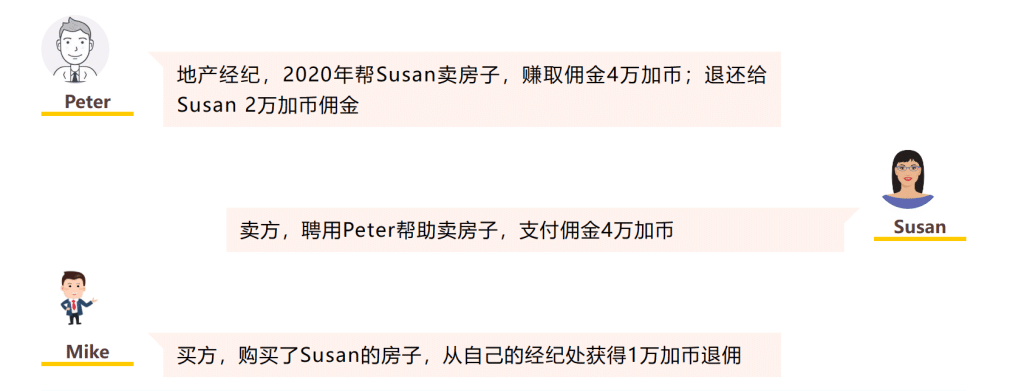

我们延续上期的例子来具体说明:

●买家Mike如何报税●

假设Mike花费200万加币购入了Susan的房产,收到自己经纪返佣的1万加币。那么,这个返佣的“效果”是降低了Mike的购房成本,相当于购房成本只有199万加币。

- 如果这套房产是Mike的主要自用住宅principal residence,那么卖房时所有的增值可通过 “主要自用住宅” 来豁免增值税。因此,收到1万加币的返佣对Mike来说不会有任何税务方面的影响。

- 如果房子是Mike的投资房产investment property,收到退佣导致的购房成本降低就意味着未来卖出时增值的增加。因此,这1万加币的退佣会在卖房那年申报增值税时体现出来,计入那年的应税收入。

总结一下,无论是自住还是投资房产,作为买方的客户在收到返佣的当年都是不需要进行申报的。

当然,如果地产经纪对这一笔退佣发出了T4A税单给客人,那就需要进行申报并在当年纳税了。因此,在收到退佣时,一定要跟经纪确认是否会出T4A税单。

● 卖家Susan如何报税●

对于卖家Susan来说,收到的2万加币的返佣会增加卖房的总卖房款,从而提高了卖房的增值。

- 如果卖出的房产是Susan的主要自用住宅,则产生的增值是免税的 ;那么,收到2万加币的返佣对Susan来说不会有任何税务方面的影响。

- 如果卖出的房产是Susan的投资房产,卖房增值要记入当年的应税收入,收到的返佣会使得卖房的增值变大,提高税金。

需要注意的一点是,如果频繁买/卖房子,多次拿返佣,税局很可能认定这是炒房行为。不仅每次买卖房产的增值收入都要当做生意收入business income,100%进行纳税,所有的返佣也是需要当做收入进行申报,而非计入房子成本。

相关阅读