上周写了篇《2016致投资人:感冒,还是肺炎?》从小儿子的感冒经历联想金融市场的开年表现,颇受好评,看来不少投资人还是认可我的观点,即目前的市场波动主要是受三大病因(人民币汇改、原油暴跌、美联储加息预期) 带来的、对未来不确定的恐惧情绪所影响,更像是来势汹汹的病毒感冒,而长期基本面并没有差到病入膏肓的地步。只要经济衰退的可能性甚小,股市就不太可能进入旷日持久的熊市,假以时日便会逐渐平稳康复。

然而这周形势发生了出乎意料的变化。不是市场,而是小儿子的感冒。原来,我们一直如临大敌地观察儿子病情,确保病毒没有带来细菌感染侵入肺部,最后终于如医生所料,小儿子那儿病毒消退,身体痊愈,我们正在庆幸之际 — 女儿那边爆发出来了。开始我们以为是同一个病毒,但这次来势更凌厉,而且症状表现还不同,儿子当时是发烧 + 咳嗽 + 呕吐,女儿现在是发烧 头晕+ 鼻炎症状 + 全身出红疹,打了我们一个措手不及 — 没办法,只得“二进宫”又跑医院了。于是当妈的再次经历:恐慌担忧心里想着各种最坏可能-> 一通检查->医生确诊说是病毒感染,不用担心,回家吃泰诺喝水。回到家,自己苦笑,脑海里突然浮现出这句话来:

“历史总在重复,但它会狡猾地带上面具,所以发生在你头上的时候,总是感觉‘这次不同了’”。

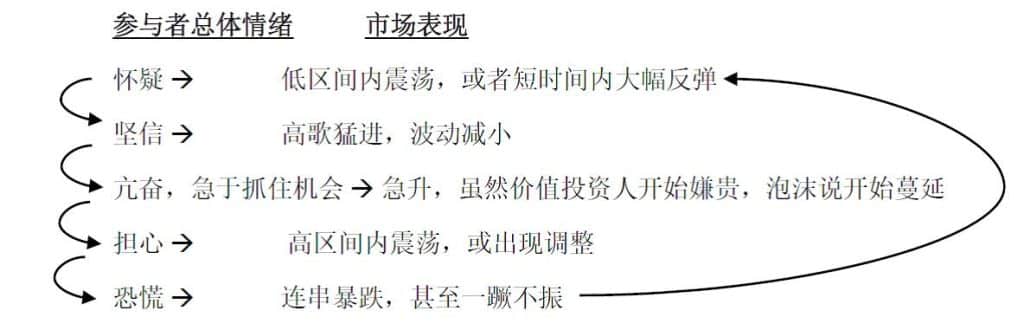

短期的市场的波动从来就不是经济基本面的体现,而是所有市场参与者的情绪使然。

所以,虽然病毒最终能被自身抵抗力(经济基本面)克服,但是它却能变着花样地以各种 “危机”的形式爆发出来,导致投资人的恐慌情绪。而我这次深深地体会到,当你对最坏结果有一定的预期时,你的情绪充其量可以划为“担心”(比如之前小儿子的病,当时想最坏可能是肺炎,就是吃消炎药呗),只有当你毫无准备而出现的情况又是从前没有经历过的(好像女儿之后全身出红疹)那时的情绪才是真正的恐慌。回想之前几波类似的市场“病毒”反应,好像也是遵循着这一模式。(注:与目前形势类似,即主要经济体还并没有发生经济衰退/GDP增长仍为正值但股市发生剧烈震荡。因此这不包含2007-2009,美国当时在房地产泡沫爆破后次贷危机发生时经济已进入衰退)

回想之前几波类似的市场“病毒”反应,好像也是遵循着这一模式。(注:与目前形势类似,即主要经济体还并没有发生经济衰退/GDP增长仍为正值但股市发生剧烈震荡。因此这不包含2007-2009,美国当时在房地产泡沫爆破后次贷危机发生时经济已进入衰退)

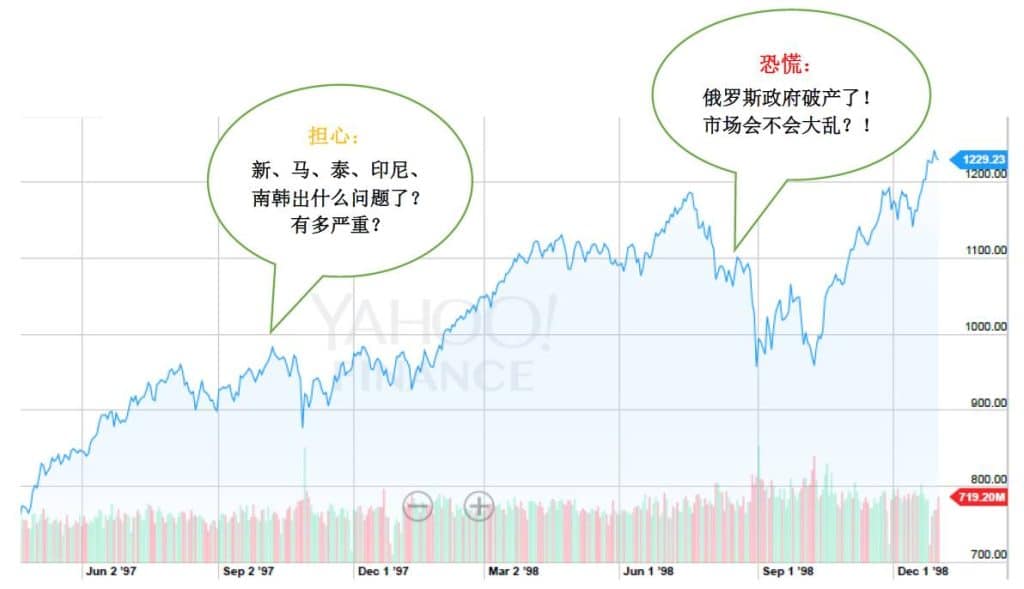

亚洲金融危机

从97年夏天泰株大贬值开始,症状开始时环球市场波动了一下,但人们(起码是欧美这边的投资人)还处于“担心”阶段,普遍仍认为亚洲金融风暴虽然对泰国、印尼、南韩等金融体系打击甚重,但对欧美主要经济体基本面影响并不大(“是病毒,会过去的”)。而真正的“恐慌”以及随之而来的市场暴跌,是当98年8月发生俄罗斯国债无法兑付而引起的,因为没人想到亚洲金融危机带来的连锁反应以及资本大逃离,竟然会导致这个曾经可以与美国抗衡的东方世界霸主面临没钱还债的局面。(下图:美股标普500指数97年5月—98年12月)

2010-2012年欧债危机

从2009年11月希腊爆出因多年赤字预算政府早已资不抵债到2010年5月欧盟决定1千亿救助计划,美股市场经历了第一波“病毒侵袭”的症状。之后因为毕竟希腊对全球经济影响甚小,况且欧盟摆出架势要救市的,于是市场逐步恢复正常。而真正的恐慌,是在2011年8月美国政府债评级被标普等信用评级机构降低,同时“欧猪”意大利、西班牙面临国债被降级、金融市场被挤兑的局面。(下图:美股标普500指数2009年9月—2011年12月)

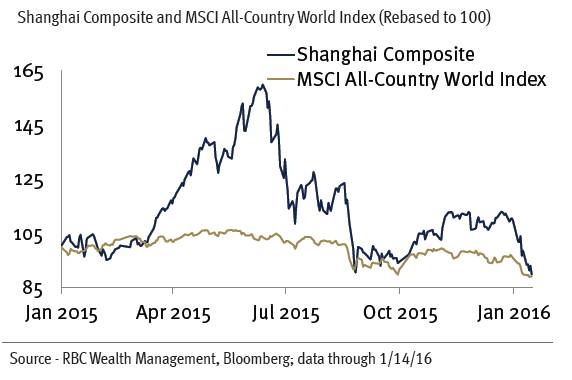

而今次

今次,故事的主角变成了中国。中国的形势开始牵引全球金融市场,是从2015年八月人民币突然宣布汇改开始(见下图:上证综合指数与摩根斯坦利全球股票综合指数比较。2015年上半年环球市场波澜不惊,对于A股上演的“疯牛”以及之后的暴跌+政府救市干预几乎是毫无反应。然而中国一开口调整人民币汇率,登时打开了潘多拉的盒子,把对中国经济下行、人民币贬值、新兴市场资本外流等等的担忧放大开来。)

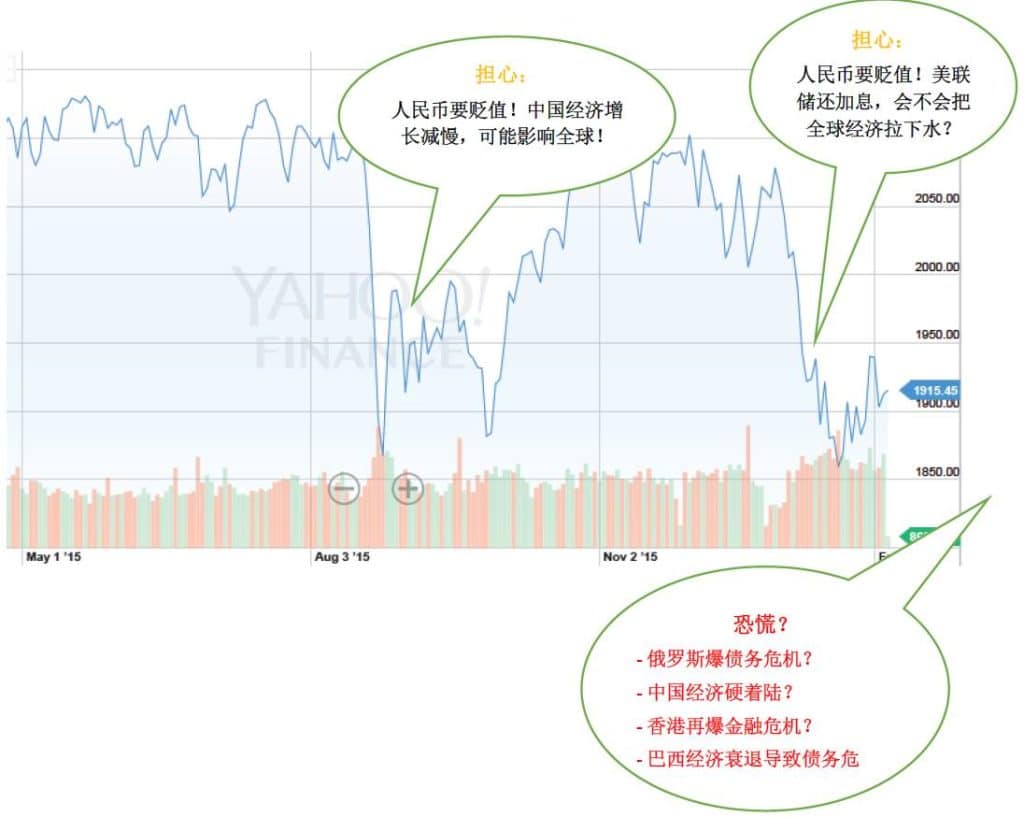

那一波病毒症状刚好转些,一月份又冒了头。因为,人民币又一次汇改,由紧跟美元改为挂钩一篮子货币,同时美联储又刚刚加了息,而且还说今年会再加息。这不雪上加霜嘛!于是市场又一次调整。

令我不安的是,虽然理性分析的结论是全球经济并没有面临衰退,就像上篇文章《2016致投资人:感冒,还是肺炎?》所说的,“有苗不愁长”,但是市场中的不安定因素仍在,这个病毒会不会像上两次那样,从我们意想不到的地方露出狰狞,一下子带来市场的恐慌?这让我不禁想起那个老故事,楼下人被楼上人“咚”一声扔鞋子的声音吵醒,结果提心吊胆睡不着等着第二只鞋子被扔下来的那一声“咣”。这第二只鞋,可能以什么样的形式出现呢?想象力能及的有很多可能(都属于发生概率小,但可能短期内对市场造成巨大负面影响的“黑天鹅事件”):

- 中国经济增速锐减 (“硬着陆”),人民币大幅贬值;

- 油价再次探底,石油输出国爆债务危机,俄罗斯发生财困;

- 美国经济受美元升值影响增长减慢甚至停顿,美联储被迫停止加息,投资人信心大挫;

- 大宗商品出口国如巴西,受资金外逃影响遭受“股汇双杀”(金融市场暴跌、挤兑;本币大幅贬值)而导致债务危机;

- 中国控制资本出境导致海外资产买家骤减,令伦敦、纽约、悉尼、温哥华等地高端房地产市场受损,开发商陷困境。

这些到底会不会发生,可能什么时候发生?神仙也猜不出。我隐约感觉到,2016年可能要在这种惴惴不安中度过了。如果说投资策略遵循孙子兵法里讲的“守正出奇”的话,今年的大计还要在“守正”上。长期投资人要在市场动荡中坚守资产组合分散稳健的方针,注重内在价值。短期投机客要严控风险,现金为王。总之是向最好的方向努力,心理上做最坏的准备(这样“黑天鹅”要真发生了也不慌),同时要密切注意经济基本面是否起了变化(从市场波动调整延伸恶化为经济衰退)并随时调整战略战术。最后交代一下我家的“两小儿看病”事件的结尾:虽然女儿感冒发烧还没完全好,但现在病毒全家已经都传过一遍,当妈的心里的恐惧 — 孩子别是得了肺炎/哮喘/麻疹…(此处省略多少,当过妈妈带孩子看过病的都知道) — 终于放下了。用金融行话来说,就是“利空因素已经出清”。楼上的那第二只鞋终于也扔下来了,楼下的可以踏踏实实去睡觉了。

后记

落笔之际,正值立春。其实现在放眼全球经济,也很应景,各国央行宽松政策的 “暖风”正逐步作用于经济中并且开始促进增长。写了这么多,也就是给大家提个醒,严冬已逐渐离我们远去,但还是要提防着点 “倒春寒”!在这里给大家拜个早年,祝阖家团圆,幸福安康!

推荐阅读:

作者|Jessica Wang