电影《无间道》里有句经典对白:“出来混,迟早要还的”。

此话用来形容现在的国际金融市场局势和经济循环真是再贴切不过了。目前所有的市场波动和重重危机,归根结底都是两条“祸根”:第一是欠了太多的债;第二是增长不够快(有还不上债的危险了)。而第二条又间接受第一条的影响而加剧(因为欠了太多债 —> 意味着预支了未来的消费,而偿债的成本则意味着牺牲现在的投资 —> 减少现在的投资、减少未来消费就会影响整体经济的产出从而导致经济增长减速 )。

说白了,就是过去十年,由欧美等发达国家领衔的“透支模式”—以未来收入做抵押借债,过度消费和投资,把本不属于自己的好日子提前过了,同时造成了各种资产的暴涨和泡沫。债务越滚越大,终于有一天达到“临界点”,发现真实的收入比预期要少,债还不上了,于是引发金融危机。美国是第一个达到“临界点”的,2008年爆发了次贷危机。欧洲紧随其后,以希腊为导火线引起“欧猪”各国的债务危机。

债还不上了,怎么办?

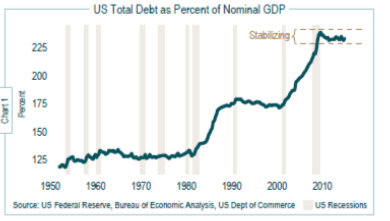

短期只有两条路:要么拒付(破产),要么债务重组。如果破产影响是巨大的,特别是当债务已经无处不在,覆巢之下,岂有完卵?这就是为什么美国在次贷危机后金融海啸时救了美国银行,救了花旗银行。而所谓债务重组,就是给你多一点时间(比如先借你一部分钱还利息)或是让你还债更容易些(比如债务置换,用更低息、更长期的新债还旧债或是干脆免掉一部分债务,即最初的债权人承担部分损失但起码不会血本无归。)但债务重组并不会令债务消失。真正的解决办法只有欠债的人抓住这个争取来的时间和机会,大力刺激需求和经济增长,提高收入,逐步把债还上(去杠杆)。可惜的是,2007年金融危机后号称必需的减低债务、去杠杆的过程并无起色,顶多是增速减慢了些(下图一:美国债务对GDP比率。图二:欧盟债务对GDP比率。)同时,由于政府的“拯救”措施和之后大量的财政刺激,等于把之前企业还不上的债,转移到国家那儿去了。

图二:欧盟债务对GDP比率。

可怕的是,新兴市场正在走这条老路。金融危机之后,以中国为首的发展中国家也加入到了大规模发债的队伍里来。中国的总债务已增加到了GDP的220%。全球来看,自2009年金融危机后债务总量已经由60万亿翻了一番达到120万亿,远高于全球经济增速!全球性的债务问题并无任何好转,反而是越来越多的国家参与进这个“击鼓传花”的游戏:把债务包袱从私人企业、银行传给政府、央行;从发达国家传给发展中国家。

“Somebody has to pay for it.”

对于发达国家来说,这个巨大的债务包袱由于现在利息超低还能维持,但缓慢的经济增长意味着还债(去杠杆)没啥指望。同时宏观经济可以斡旋的余地很小,稍不小心就可能陷入通缩、衰退的恶性循环甚至极左政治(赖账不还、财富重新分配)的漩涡。而对于发展中国家来说,在过去强劲的经济增长中大幅增加的债务,包括金融市场的杠杆,会在经济走下坡路时凸显。特别是很多发展中国家的大量美元外债,在美元对本币大幅升值的情况下债务负担陡增,被迫卖资产、去杠杆,而这又会造成经济紧缩,陷入偿还债务更加困难的恶性循环。

另一威胁是货币战争。还债的最好方法是靠经济增长。然而,还有一个“捷径”就是货币贬值。不仅可以减低债务负担(钱不值钱了,“实际债务”也等于减少了),还可以因本国资产相对便宜而吸引外资流入、本国产品相对便宜而增加出口竞争力来“输入”其他国家的增长。目前日本和欧洲正在做的就是这个。各新兴市场已被上一轮美国的量化宽松打得落花流水,如果欧洲日本再来一轮,不知还能不能撑得住。

现代史上从没试过全球债务如此之高、利息如此长久维持在如此低位、科技更新换代如此之快、央行资产平衡表如此庞大、而通胀却几乎没有的情况。

2016

2016,我们站在历史的交叉路口,前无古人,后无来者。更有意思的是,这一次中国逼近了漩涡的中心,她所走的每一步都可能左右全球金融市场的命运。我们怀着对未来的敬畏,拭目以待。

相关阅读

作者|Jessica Wang